光伏全产业链,出海进行时!

在赶碳号认为,全球化在今年前所未有的重要,特别是对于正经历阶段性产能过剩的光伏制造业。

从2004到2024,光伏行业从无到有,在过去20年中经历了四起三落共三轮周期。同样,赶碳号也把我国光伏制造业的全球化分为三个阶段:

第一阶段是起步阶段:从2000年到2010年,以尚德、晶澳、天合等为代表的企业尝试在全球市场寻求突破,开启中国光伏企业全球化的征程。这一阶段,我国企业缺乏技术实力,原材料、设备、市场三头在外,尚未形成话语权和定价权。

第二阶段是快速发展阶段:从2011年到2018年,随着技术进步和政策扶持,中国光伏产业链逐渐完善,产品行销全球。与此同时,光伏企业积极开展海外投资,收购海外产能或设立海外生产基地。

第三阶段是深耕布局阶段:从2018年中美贸易战至今,为应对贸易保护主义,化解地缘政治风险,中国光伏企业尝试在全球范围内配置产业链、供应链,对内则在”双碳“背景下积极推动光伏技术创新与高质量发展,并以绝对优势全面主导全球光伏行业发展。

01

风浪越大鱼越贵

2022年,光伏决战的胜负手,是垂直一体化;

2023年,光伏最大的革命,是TOPCon迭代PERC,n型淘汰p型;2024年,光伏的重心恐怕是全球化——不只是全球行销,而是光伏产业链、供应链的全球化。

中国与海外市场组件价格对比;来源:InfoLink

以2月28日InfoLink单晶PERC组件报价为例,我国光伏项目组件价格在0.88-0.9元/W,印度本土产折合1.58元/W,美国为2.23元/W,欧洲为0.86元/W,澳洲为0.83元/W。不同市场,价格差异如此巨大。

先看中国市场。根据最新统计,头部一体化企业PERC组件成本为0.85元/W(含税,不含运费)。以市场中标价成交价看,现在头部企业只有微利甚至盈亏平衡,非头部企业则普遍亏现金流。

再看欧洲。由于我国对光伏电池组件执行13%的出口退税,若以此倒算上去,则欧洲组件的售价相当于0.99元/W,澳洲为0.95元/W。同样,该报价为fob离岸价,不包括到港运费。

在此简单介绍下光伏组件的海运运费情况:目前40尺高柜从中国(天津港)运往欧洲(荷兰鹿特丹港)的海运费用为4470美元左右。一个高柜可极限运输标准版型光伏组件23托,每托20块,每块按n型TOPCon210R最高功率610W。这样计算下来,单W运费也要在0.11元人民币。当然,运费最贵时一个40尺货柜的运费曾超过1万美元。由此可见,海运费用对于光伏组件的影响很大。

美国市场显然是中国光伏企业的最后一块肥肉了。谁能进入美国市场,2024年谁家的财务报表就会好看一些。

美国光伏市场从体量上仅次于中国大陆、欧洲,是全球第三大市场。2023年,该国实现18.4GW的公用事业规模光伏装机。最近,美国能源信息署公布了该国2024年新增光伏装机并网目标:36.4GW!

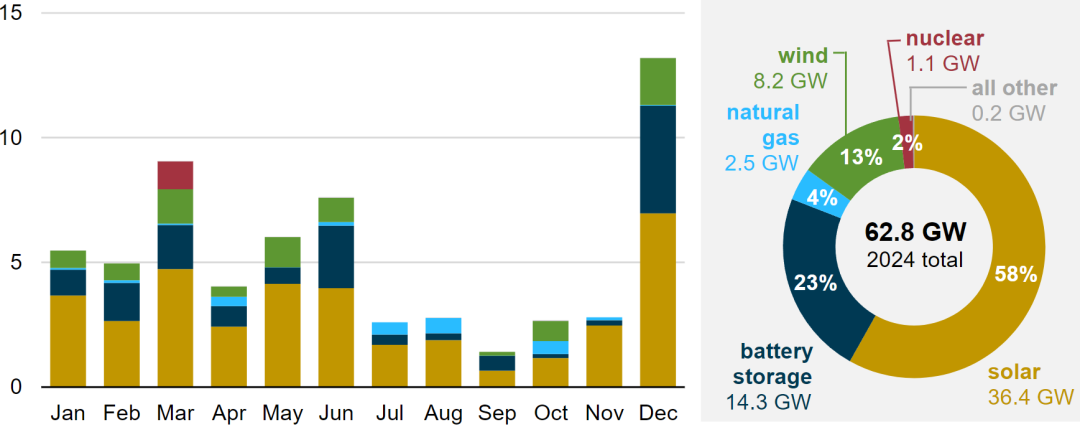

美国计划的公用事业规模发电能力增加(2024);单位:GW;来源:美国能源信息署(EIA)

36.4GW,只是美国公用事业规模(集中式地面电站),并不包括户用分布式和大部分工商分布式。在美国,公用事业规模的太阳能电站是指装机规模至少在1 MW以上的电站。

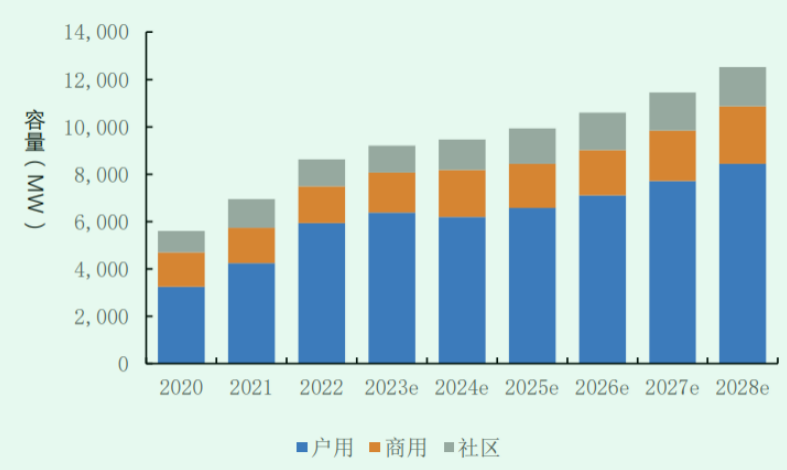

图:2020-2028年美国分布式装机预测

资料来源:SEIA、太平洋研究院整理

以2021年为例,美国小型光伏电站的新增装机占公用事业规模的比例为55%。假使这个比例在今年不变的话,那么美国小型光伏电站有望增长20个GW。和公用事业规模加在一起,就是56GW。2023年,整个欧洲才装了58个GW。

如果简单对应美国市场中2.23元/W的组件单价,那么,56GW就是1250亿的销售额,就是770亿的毛利!

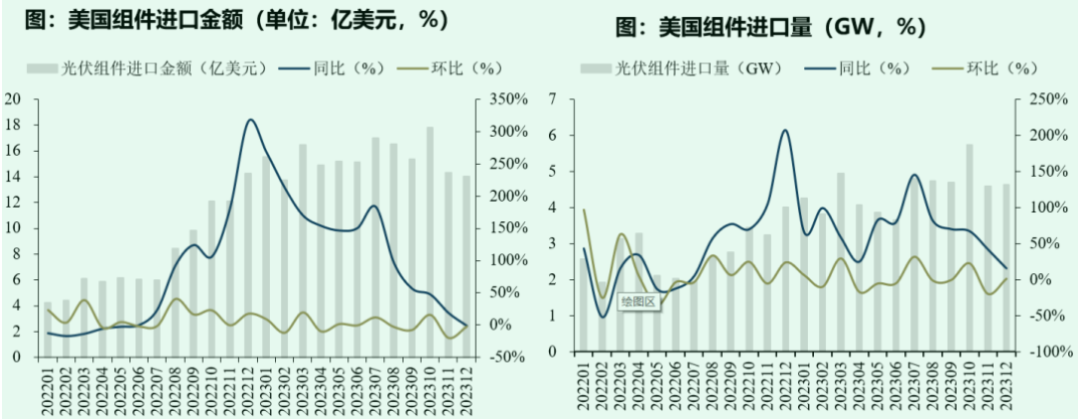

来源:美国能源信息署;东吴证券

美国光伏组件的实际进口量,比我们上述测算的显然还要高出不少。

据美国能源信息署统计,2023年1-12月,美国光伏组件累计进口金额为186.08亿美元,按最新汇率折合1340亿人民币,同比增长95%;累计进口量为53.84GW,同比增长63%!

多家光伏企业市场负责人向赶碳号表示:“2024年发力美国光伏市场,这已经是一张明牌,大家都势在必得。”

02

隆基的冒险与进击

当然,光伏企业想要进入美国市场并不容易。美国对中国光伏企业出口设置了重重障碍。

早在2021年,隆基绿能就有超40MW的组件被美国海关“暂扣”。2023年,情况进一步恶化,隆基被暂扣的货物达到GW级,为此公司甚至计提了二三十亿的货值折损。痛定思痛,隆基绿能不惜以比同行高出一倍多的投资成本,与合作伙伴在美国投资设厂。今年2月20日,隆基在美合资组件厂终于投产,生产PERC组件,未来规划改造为HPBC,年产能为5GW,总投资6亿美元。

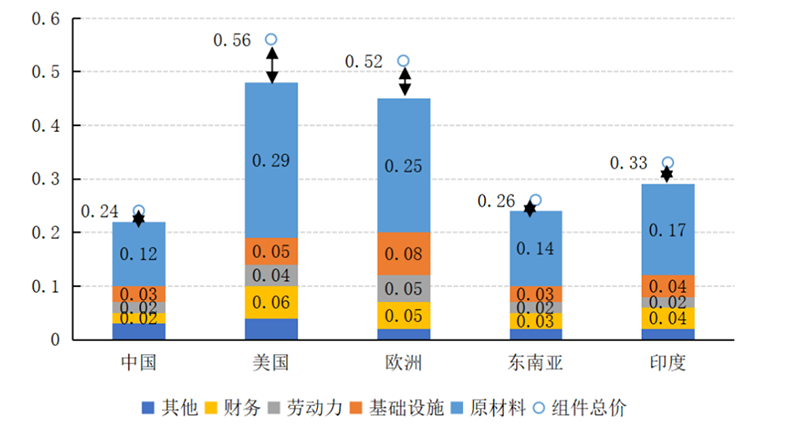

图:2022年度组件本地制造成本差异(单位USD/W)

资料来源:Wood Mackenzie、全球光伏、太平洋研究院整理

上图是2022年时的统计,现在组件原材料已经下降很多,特别是电池片,至少降了一半以上。但即便如此,在美国当地组件的生产制造成本也要比中国贵上一倍多。隆基这个项目要想真正赚钱,与能否拿到美国《削减通胀法案》(IRA)的税收抵免直接相关。

一位头部光伏业市场人士认为,“现在确定隆基的美国项目是否拿到了美国政府的补贴很关键。若是确定拿到补贴,其他中国企业在美光伏项目可能会加快建设步伐;隆基美国工厂如果没有拿到补贴就开始生产,那么很有可能生产成本高于市场价,会直接导致亏损。”

举例来说,韩华Qcells太阳能业务连年亏损,但却大举进军美国。该公司估算,每年可获得5.61亿美元税收抵免。隆基美国合资工厂是否像韩华Qcells一样享受美国的“国民待遇”,这很关键。

政策不确定性,始终笼罩着美国的光伏产业链。如果特朗普重新上台,后续的变数可能进一步增大。特朗普重视化石能源发展,一直在塑造“去气候化”科学与舆论。其上任之初就废除了奥巴马《清洁能源计划》,于2017年提出《美国优先能源计划》,为化石能源开发松绑,取消各项气候行动计划。

包括中国光伏行业协会名誉理事长王勃华在内的多位专家学者,也曾在公开场合多次提醒,我国光伏企业赴美投资一定要注意政策风险。如果海外产线建成后,又受到排挤、限制,或已承诺补贴无法兑现,都会影响企业经营。

实际上,隆基美国合资工厂在建设期间已经遭到当地反对者的抗议,这和此前国轩高科在美国遇到当地居民的抵制颇为类似。宁德时代的美国之路则走得更为艰难,即使只是向福特超级电池工厂进行技术授权,在政治干扰下,该项目也遭遇到众议院反对、被迫停建、产能缩小等各种不利影响。

近几年,随着中国要素结构转型和产业升级战略以及企业追求低端成本,例如廉价劳动力,规避贸易摩擦等多重因素催化下,我国光伏产业链外迁现象逐渐凸显。

东盟8国——泰国、马来西亚、越南、老挝、柬埔寨、印度尼西亚、菲律宾和缅甸,劳动力要素价格相较于中国偏低、营商环境同样开放、与中国地理距离较近,而且风俗文化相近,贸易环境相对宽松,因此成为首选目标地区。

03

润阳的启示

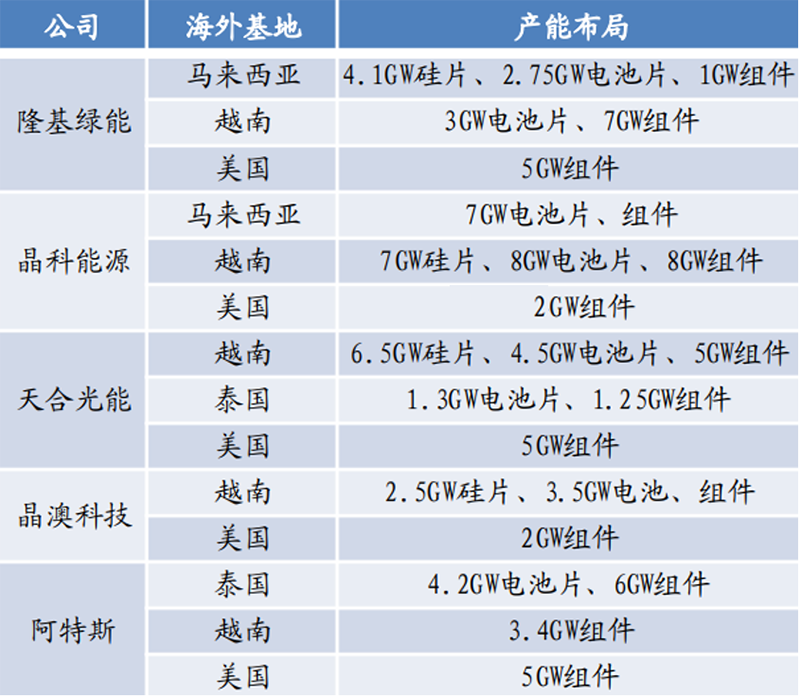

来源:各公司公告;Wind

最近几个月,我国主动推动一波“免签潮”。从今年3月1日起,中泰两国民众无需签证即可往返两国。至此,东南亚黄金旅游线路上的“新马泰”三国已全部对中国公民免签。

中国对东南亚国家签证政策的变动,其实是我国与东盟国家贸易往来利好前景的侧影。

中国光伏企业并不是因为2018年贸易战后才开始在东南亚建厂。早在2011年、2014年美国发起“双反”(反倾销、反补贴),中国企业就已经意识到海外建厂的重要性,把东南亚作为跳板,实现对美国出口。

2015年5月,晶科能源完成在马来西亚的建厂和投产,随后隆基、天合、晶澳、阿特斯等龙头企业纷纷在东南亚建厂。

根据InfoLink 统计数据,截至2022年12月31日,东南亚地区光伏电池产能合计约 59.8GW,光伏组件产能合计约 90.6GW。2023年,各家光伏企业纷纷加大了在东南亚的投资。

其实,从晶科能源最近的态度可以看出来东南亚产能的吸引力。2023年,晶科能源几乎停掉了所有投资计划,只保留了山西基地的建设和越南项目。越南项目即针对美国市场,订单饱和、利润率较高。

相比头部组件企业因贸易壁垒“被迫”在东南亚建厂,专业电池片企业已经率先出击,典型代表企业当属润阳股份。

润阳股份的创始人陶龙忠博士技术人员出身,创业时并没有太多原始积累,当时也没有强大的资本支持。公司成立初期以提供技术咨询服务为盈利模式。2016年,润阳与山西潞安进行技术合作,其真正步入光伏制造领域则始于泰国。2019年,润阳股份创新模式,与泰国电池厂商合作——润阳向泰国派驻公司技术和运营管理团队,在合作方位于泰国的厂区内,利用公司自有产线生产电池片并销往海外市场。

正是凭借这种合作模式,润阳既能利用合作方现有厂区的生产条件、快速形成海外产能,又有效控制产品质量、建立品牌声誉。润阳泰国得到了当地政府的支持,还获 BOI 证书所得税减免。

据业内人士消息,润阳股份已完成海外电池由P型向N型的升级迭代,目前在泰国的N型电池产能已超过7GW,同时已配套建成7GW N型组件产能。

中润光能在东南亚的产能布局思路同样可圈可点。中润光能除了在柬埔寨建有2GW的P型电池、1.2GW组件产能以外,还在老挝发力布局。公司招股说明书显示,中润光能在老挝投建了9GW高效光伏电池片、3GW组件建设项目,预计于2023年下半年开始陆续建成投产(披露材料时5GW电池片产能已建成)。

老挝,并不属于美国反规避的“四国”。公司招股说明书显示,中润光能的厂房是组件的老中联合投资有限公司。而这家公司是由云南省建设投资控股集团有限公司的海外投资平台——云南省海外投资有限公司与老挝万象市政府共同出资组建,全面负责开发区的投资建设和运营。未来,老挝或许能够成为中国光伏企业出海的热门目的地也未可知。

最近,钧达股份也宣布将在海外建设电池片产能,近期计划赴港上市,就是为此做准备。

比组件产能出海的意义要重大得多,电池片是整个光伏产业链中技术门槛最高的一环。电池企业的产能出海,势必带动整个光伏产业链、供应链的全面出海。

04

全产业链出海的新时代

美国对中国光伏企业的步步为营,恰恰促成了今天中国光伏企业的全产业链出海。

2022 年6月6日,美国对进口自柬埔寨、马来西亚、泰国和越南这四个国家的晶硅光伏电池和组件给予24个月的“双反”税豁免。2024年6月6日后,符合以下两种条件中的任何一种的厂家,将不构成规避行为:

第一,非使用中国硅片制成的东南亚电池、组件(可以使用中国硅料);

第二,使用中国硅片制成的东南亚电池、但满足辅材条件的东南亚组件。6种材料——银浆、铝框、玻璃、背板、胶膜、接线盒之中,中国制造占比不超过2种。

若要符合美国商务部规定,我国在东南亚的光伏组件产能,不使用中国生产的硅片是方法之一。为此,头部光伏企业海外产能也在进行一体化布局,硅片、电池、组件全覆盖。

但是,由于所谓的“涉疆”法案,硅片所涉及的硅料供应也在面临限制。若想彻底解决海外硅片产能、化解美国的“双反”,或许只能等待中东硅料、硅片项目投产了。

海外硅料产能被头部企业锁定;来源:各公司公告、Infolink、pv-magazine,国金证券研究所

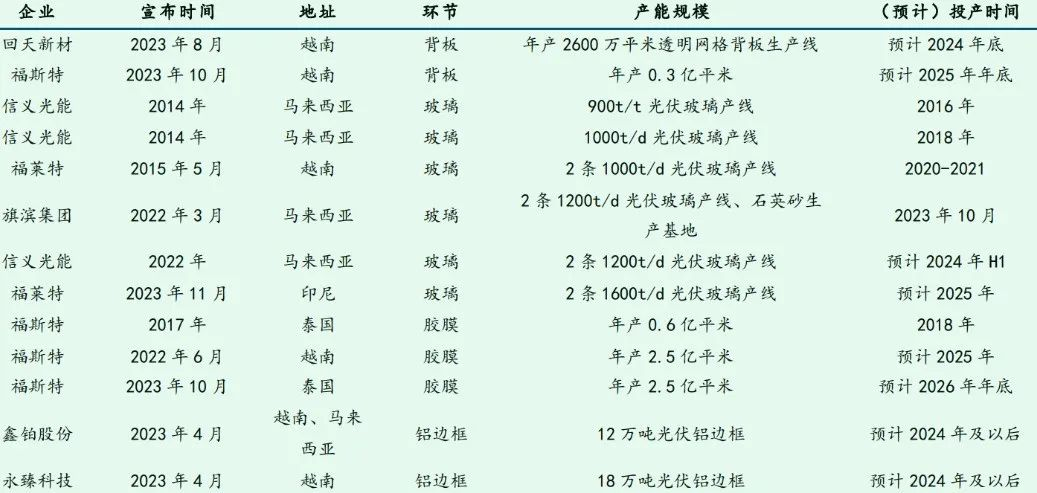

解决问题的第二个办法是解决6 种辅材(银浆、铝框、玻璃、背板、胶膜和接线盒)的供应。但是中国的光伏产业全球领先,不仅是主产业链领先,在辅材上也是全球领先,其中福斯特、福莱特等是全球辅材龙头老大。

中国的辅材企业已经嗅到商机,相关企业已陆续在海外规划建设生产基地,以应对未来相关限制。

辅材企业积极扩产满足国际化需求;来源:各公司公告,国金证券研究所

后记

上面这张图片被FT(英国《金融时报》)转载后,为西方世界广泛关注:中国与“一带一路”沿线国家的贸易额超过了与美国、欧盟和日本的贸易额总和。详见今日次条文章。

2023年,我国对共建“一带一路”国家出口10.7万亿元,同比增长6.9%!当然,这当中可能有相当一部分出口额会从原材料变成商品,销往欧美市场。但这恰恰是中国制造的韧性所在。

除了润阳股份一样选择下场干制造从泰国起步,从海外起步,从技术合作开始,在东南亚各国还分布着不少中国人、中国光伏老兵投资建立的中小微企业——比如博达新能源。据说他们的日子不错,利润率远高于国内同行。中国光伏企业又何必只在中国市场中卷呢?

中国光伏出海,美国不合理的贸易政策倒逼的是重要原因、主要原因。但是换一个角度考虑看,有哪一个全球性的大型制造企业,只是产品销往全球、而制造产能全部留在本国的?苹果需要富士康代工,特斯拉需要在上海建厂。世界上最牛的企业,都是全球化企业。

工信部消息,2023年,中国多晶硅、硅片、电池、组件的产量分别为143万吨、622GW、545GW、499GW,各个环节同比增长超过60%。预计各个环节的全球市场占比均超过90%。这证明了中国光伏的全球绝对主导地位,也预见了光伏产能“外溢”的必然。

一个国家在某一个产业上特别发达,必然招致其他国家出台各种各样的政策加以限制,扶持本国、本地产业的发展。特别是,能源、电力是百业之基,事关国家安全。除光伏、风机、变压器等等以外,我国的锂电、新能源汽车也开始类似的遭遇。但是,大家心态可以放平一些。毕竟,你威胁到了别人利益、你甚至已经卷到别人没饭吃了,对方自然会想尽办法来对付你。历史上,美国也曾对日本的汽车和电子产品进行过类似限制。

中国光伏行业在时间上虽只有短短20年,但在研发实力、供应链、质量控制、运营体系都非常成熟,国际化人才、出海经验和教训也积累了不少。因此,赶碳号判断此次出海行动会非常迅速。

现在中国光伏产业的强大,不是因为一两家企业强大,而且整个光伏产业链、供应链的强大。因此,这一轮光伏出海又是一次集体行动、扎堆行动,先是光伏主材、辅材齐聚东南亚,下一步可能会集中在中东。

当然,以中国光伏企业全产业链、供应链出海的速度,美国的组件的红利窗口期,可能也不会有太长时间了。未来几年,全球市场的光伏组件价格会和中国本土逐渐同步,最多略有溢价。也只有如此,光伏才能成为全球能源转型、应对气候危机的主要力量。

(文章来源:赶碳号)